<配资炒股票>金融股大跌再引踩踏!期指升贴水3天上演131点反转

金融股大跌再引踩踏 期指升贴水3天上演131点反转

曾经引领A股"天天向上"的期指,最近开始连连报警。

就在前一日的银行股集体暴动,中国银行(.SH)、农业银行(.SH)联袂涨停之后,A股市场再临一地鸡毛,与12月9日的大跌如出一辙,金融股"我花开后百花杀"的情景再次出现。

事实上,就在这一重磅戏码上演之前,就已有预兆出现。在12月22日大跌2.96%,而在"踩踏"发生当天,则继续大跌3.74%。

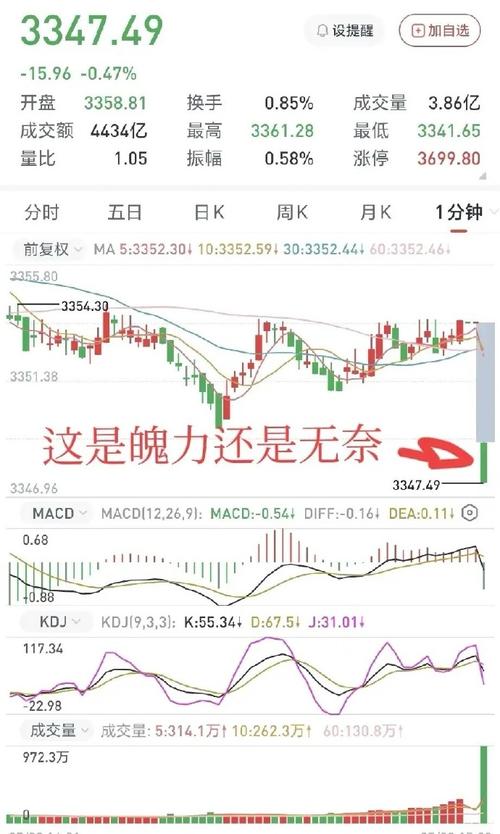

令人不安的是,经此一役,期指升水已经从上周五的升水120点变成贴水11.9点。

强弩之末?

306只股票上涨,2000多只股票下跌,A股的"结构性熊市"已经将"二八转换"演绎为"一九对决",急牛变慢牛的减速过程中,亦不再有鸡犬升天的欢乐气氛。

12月22日,沪深两市合计成交额9322.77亿元,数百只股票跌停,金融股启动紧随着便是中小市值个股的全面杀跌。在分析人士看来,这一过程似乎正证明着牛市正面临着动能衰减的危机。

23日,沪指低开后震荡走高一度翻红,午后一路走低,大跌3%,创业板指失守1500点整数关口,盘面上仅白酒、保险等少数板块上涨,前一日春风得意的银行、钢铁、煤炭、电力等多板块重挫超4%。

在当日一片惨绿中,早盘中国人寿(.SH)、新华保险(.SH)、中国太保(.SH)大幅飙升,酿酒板块洋河股份(.SZ)等多只个股收涨超过4%,券商股亦在早盘集体大涨意图反攻,但截至收盘只有华泰证券(.SH)领涨,中信证券(.SH)等龙头股收盘涨幅在1%上下。

光大证券首席宏观分析师徐高对此指出,低价大盘股走强、券商银行领涨的市场格局表明,流动性的宽松预期是推动市场上涨的最主要因素。债券市场已感受到流动性收紧带来的负面影响,收益率已明显上行。股市则暂时还享受着货币政策放松预期的驱动,并未像债市那样灵敏地对流动性变化做出反应。

在诸多分析人士看来,流动性堰塞湖泄洪的背景下,股市上涨的"强弩"短时间内或许已经接近其末端。

升贴水反转

事实上,此轮牛市最大的不同点是杠杆工具及衍生品市场的存在,融资融券的杠杆放大作用被发挥得淋漓尽致,而股指期货的价格发现功能亦重新被市场了解:牛市中的期指,动能要比现货更加强劲。

12月4日,开于3002.2点,收于3195.8点,按前日结算价计算上涨207.6点,涨幅6.95%,创下期指上市以来最大涨幅,这也被外界理解为预示着急牛的疯狂上攻。

即便在12月9日大跌之后,期指的乐观情绪仍然没有消退。

12月18日,合约收盘涨至144.67点,创出股指期货推出以来的最大升水量。144点基差,按照沪深300股指期货每点300元人民币计算,价值4.32万元。

假设当日收盘前,投资者卖出一份合约,再从现货市场买入相应的沪深头寸做套利,投资者只需等待基差收敛,或待2015年1月18日交割,就可获利约4.32万元。

这一操作的收益率高达3.6%,年化收益超过40%。然而,在股指期货推出后的4年半中金融股大跌再引踩踏!期指升贴水3天上演131点反转,这种超过100点的高升水只发生过一次,但就在近一周以来,这种高升水无风险套利机会就已经出现了两次。

"这种无风险套利的机会虽然十分诱人,但是在这种基础资产强势上涨的市场上,还是会有很多投资者放弃已经非常丰厚的套利机会,而选择在现货市场继续搏杀。"沪上某私募投资经理李全对此表示。

然而,从升水120点变成贴水11.9点,期指升贴水大幅反转的现实正在给A股市场带来警讯,这一高达131点的反转仅仅发生在三个交易日间。

国泰君安期货研究所研究总监陶金峰认为,"期现套利资金作用明显,股指期货市场更加成熟,更加理性,沪深300期指短暂的高位调整,将有助于后市慢牛行情的延续。"

中金所盘后持仓明细显示,合约前20大多头席位减持4121手至10.65万手,前20大空头席位减持4350手至11.67万手,多空主力双方大幅减仓,持仓量持续下降,主力资金离场迹象明显。具体席位上,中信期货减持多单4135手,增持空单952手,海通期货减持空单1410手。

瑞达期货认为,近两个交易日,沪深两市出现背离分化趋势,前期估值修复的权重、蓝筹股的回调拖累指数巨幅下跌,而冷淡的题材概念又促使创业板回调,进一步萎缩交投活跃度,市场分歧加大,短期来看股指期货 大幅贴水 意味,虽申购资金料预期回流,但股指或将延续回调态势。

期指持仓分析:多方获利 减仓离场

周二大盘出现调整迹象,期指连续两日下挫,当月合约接连两日跌幅超3%。盘后持仓减少4336手至22.6万手,连续3日下滑,累计减少1.5万手。其中当月合约持仓减少6575手,降幅扩大。期指成交持仓比仍达到7.9倍,显示交投依然活跃。

盘中基差走势耐人寻味,主力合约移至后,各月合约基差迅速回归。合约基差于上周四时一度高达330多个基点,如今已降至100个基点以下。持仓下降伴随价差回归,说明多方在主动撤离。期指持仓增长率先见顶,目前尚未看到企稳反弹迹象,暗示短线大盘调整压力仍非常大。

中金所公布的、和合约前20名席位净空仓小幅增加1198手至20285手,是近一周来适中水平,但是一个月来的较低水平。多空持仓比略回落0.88个百分点至88.6%,这个水平仍显著高于月初时的均值85%,说明与月初时相比,多方尚占据主动地位。而近一周来多空持仓比的踌躇不前,并非由于空方主动增仓所致,而是与多方持仓下降有关。

从合约的持仓报告来看,前20名席位多方不管是增持还是减持力度明显强于空方,中信期货席位值得重点关注。多方增持席位数达到12席,合计增持多单5307手,其他减持席位共减持多单9428手,减持力度较大。空方阵营减持的力度也较大,但数量上明显少于多方。多方阵营分歧要明显更大。海通期货席位一边减持空单1410手,另一边增持多单1662手,资金态度明显偏多。中信期货席位不仅大幅减持多单4135手,同时增持空单952手。该席位还在1503合约上减持了2621手多单,在三个已公布持仓的合约上合计持有多单减少6675手至2万手,态度明显偏空。

“结构性熊市”背后的神秘力量

从冲击3200点未果,到昨日跌破3100点直奔3000点而去,近两个交易日,上证综指盘中巨震,每天的震幅均超过了百点。到底是何种神秘力量在肆意拨动股指?

一个被多方引用的数据显示,今年以来,申万一级行业中,非银金融、钢铁、建筑装饰位列涨幅前三。即便截至市场大跌的23日收盘,非银金融板块涨幅仍超过100%,后两者也在70%上下。而这几个拥有多只大市值蓝筹股的板块的惊人涨幅,均是在11月以来快速实现的。也正因为如此,投资者撞上了"满仓踏空"甚至"满仓跌停"行情,市场俨然成为"结构性熊市"。

"指数熊市的阴霾还没退去,指数牛市的脚步太快;成长股还没来得及去库存化,大盘蓝筹已经风起云涌;政策风向似乎是希望股市涨,又不希望急涨;宏观经济总体欠佳,局部又有积极因素……"上海宏流投资董事长王茹远如此解释当前的情况。

无论如何,当前的A股还是遭遇了一些短期利空,有来自政策面的,比如中证登提高债券质押标准、证监会打击内幕交易、股价操纵;也有来自资金面的,如新股IPO年末密发,有机构预计最近一批国信证券等12只股票预计冻结资金2.2万亿。此外,某大型私募基金经理对记者称:"按照惯例,机构年底要结账,这几天是时间窗口,尤其是24、25日两天。不仅是银行揽储,各类机构各种钱都需要归位回仓,今年市场好,两融业务又做得大,这几天归位的资金量相比往年应该更大。"

然而,投资者最关心的莫过于"结构性熊市"是否会成为常态。嘉合基金副总经理、投资总监李宇龙对记者称:"A股市场在经过一轮大幅上涨的情况下,相对大的波动在情理之中。何况,短期市场已经出现了超买现象,投资者情绪相对比较激进。在大幅上涨、急剧上涨之后,市场出现大幅波动,然后才会向稳固、正常的上涨趋势回归。"

"神秘力量"搅动股指

12月23日,在钢铁、煤炭、有色等周期性板块跳水行情的带动下,沪深两市缩量下跌,上证综指重挫3.03%,深证成指跌0.36%,两市成交额6388亿元。

降息以来,市场资金面更加充裕,包括从其他市场撤出资金、沪港通等增量资金进场买入处于估值洼地的大盘蓝筹,并推动了上证综指的大幅上涨。一位券商策略分析师认为,从资金性质来看,尽管也有公募机构参与,但由于此前基金仓位都很高,近期大幅调仓的可能性不大;应该主要以私募、游资以及它们通过两融业务加杠杆获得的资金为主,因此本轮调整也应该是此类资金看法出现分歧的结果。

公募基金方面,整体表现"淡定",尽管微幅加仓,但并未出现明显换仓股指期货 大幅贴水 意味,尤其是换仓到强势上涨的板块。

据联讯证券统计金融股大跌再引踩踏!期指升贴水3天上演131点反转,截至12月19日的一周内,所监测的基金仓位数据显示,股票型和混合型基金平均仓位为85.87%,较此前一周股票仓位微幅提高0.05个百分点。其中,股票型基金平均仓位为89.71%,较此前一周股票仓位降低0.08个百分点,混合型基金平均仓位为79.99%,较上周仓位提高0.23个百分点。而基金重点加仓综合、餐饮旅游、交通运输、房地产、有色金属;减持电子元器件、纺织服装、黑色金属、食品饮料、商业贸易。联讯证券分析师傅鹏认为,从基金的操作来看,偏股型基金当周仓位变化不大,基金经理连续多周维持高仓位运作,显示出基金经理对后市仍具有较强的信心。

信达证券研发中心副总经理刘景德也认为,对于基金来说,有明显风格的中小盘基金不会主动调仓,大盘基金仓位也已经很重,因此基金加仓大蓝筹的资金量不会很大。

相反,对于加杠杆资金,刘景德认为可能会加大市场的震幅。另外还需注意的是股指期货,在趋势形成后,股指期货会随着趋势走,但在趋势不明朗时,也会对调整幅度产生影响。

一些营业部席位的频频出镜,也说明了游资在本轮行情中的作用。据对有公开交易记录的交易席位数据统计,一些营业部交易席位也成为了买卖大蓝筹的主角。仅中信证券上海溧阳路证券营业部席位在11月1日以来合计买入金额就高达84.54亿元,并且高于卖出金额71.17亿元;国泰君安上海福山路证券营业部席位在买入金额高达83.73亿元的情况下,卖出金额仅为43.62亿元。这些席位多次出现在券商龙头中信证券(.SH)、海通证券(.SH),以及中国中铁(.SH)、中国交建(.SH)等大盘蓝筹的交易榜单前列。

不过,近两个交易日进入调整期后,国泰君安上海福山路证券营业部席位仍买多卖少,但中信证券上海溧阳路证券营业部席位则出现相反情况。

王茹远认为股指期货 大幅贴水 意味,当前资金不踏实,以游资为例,第一天可能全仓券商,第二天"剁"了券商全仓"一带一路",第三天又换成银行……轮番接风炒作,不像小盘成长流动性差,大盘蓝筹多少资金都容纳得下,所以每天都在"折腾"。

"结构性熊市"续演?

加杠杆的牛市,其实也是导致"二八"甚至"一九"现象,即"结构性熊市"出现的一个主要原因,因为融资标的股票多为大盘蓝筹。上述券商策略分析师认为,调整过后,这轮牛市还会沿着目前的逻辑推进。而且,保险资金或是下一步入市增量资金中的另一主力,因为目前保险资金买入股票的额度还没达到上限,而这类资金同样会更关注大蓝筹。

实际上,在12月19日,融资融券余额已经突破万亿元,为10070.11亿元,并在本周一继续增长。这一突破也基本是融资余额的贡献,12月19日的融资余额为10001.48亿元,占比约为99.31%。其中,中信证券、中国平安(.SH)等权重金融股也正是被融资买入最多的。并且买入额度仍处于稳定增长状态。

数据显示,央行降息以来的一个月里(11月22日~12月22日),上证综指、沪深300指数涨幅都达到了30%、深证成指上涨27%。而券商、保险、银行充当了上涨先锋,其间按申万二级行业分类,券商指数上涨76.38%,银行、保险指数上涨43.53%、44.30%。而中小板以及创业板指数上涨幅度均不到1%。金融股等大盘蓝筹上涨推动了大盘上涨,但中小市值股票几乎没有涨。

王茹远认为,轮动、大起大落可能是近期的主旋律,按天来看的话,未来可能还是大盘蓝筹轮动,按月来看的话,资金浮躁冲动的结果,一边抬高所有大盘蓝筹板块的水位线,一边在挤过去两年成长股的泡沫,接轨之后,市场渐趋平静,重新回归到基本面中枢,波动、轮动也会拉长时间区间。

但在北京某私募负责人看来,这并不意味着"结构性熊市"将继续。在他看来,本轮调整说明权重股行情已经进入尾声,即使昨日非银金融板块还在独撑大盘,但已经显得势单力薄。游资的特征就是快进快出。而明年1月份至春节前,权重股会滞涨,中小盘股有望接力。但春节后随着年报证伪行情展开,权重金融和品牌消费股的高股息率吸引机构资金重新加大配置。

而按照此前申银万国给出的逻辑,一旦市场从疯牛到慢牛,蓝筹涨幅减缓,不甘寂寞的资金必然涌入小盘股中寻找主题机会,但这种主题投资轮动快,不易赚钱,因此最终增量资金还是会回到蓝筹上来。

百点长阴击穿3100点 见顶还是牛回头

分析人士指出,今日新股申购资金部分解冻 ,将缓解市场短期内资金紧张局面

四因素导致调整

主持人:昨日,市场的大盘蓝筹股表现开始弱化,如"两桶油"纷纷冲高回落,银行板块也调整迅速,最终导致上证指数大幅下跌94.84点,跌幅达3.03%,重回3100点下方。请问,是哪些因素导致市场出现调整? 昨日上证指数大幅下跌有以下几个因素:首先,证监会和中纪委相继点名调查涉嫌操纵股价的公司,导致众多个股纷纷跌停,市场也引起了恐慌,大盘随之大跌。其次,昨日再度缩量,资金观望态势明显,在相对高位,资金不敢进入二级市场,市场热度不够。第三,打新效应明显,打新冻结近2.2万亿元资金,也是导致大盘不断下挫的原因之一。第四,获利盘的出逃,加上之前的巨量大阴线,周一的高位十字星都是变盘的信号,大盘再度上涨需要足够的时间去消化,百点调整变成新常态。

巨丰投顾:本轮蓝筹带动股指大涨的行情受政策推动明显。前几个月,由券商股带动股指上涨已经吸引了大量资金参与,提升了市场的人气。大多数的投资者并没有赚到钱,满仓踏空、满仓套牢者不在少数。因此,大盘出现背离分化走势也就不足为奇了。面对这样的情形,投资者还是要远离那些没有实际业绩支撑、通过概念炒作股价已经处于高位的个股。今日新股申购资金部分解冻,将缓解市场短期内资金紧张的局面。

市场趋向谨慎

主持人:昨日,大盘冲高回落大跌近百点,行情运行继续呈现极端化,资金逢高离场意愿依旧较为明显,从技术面来看,股指将如何演绎?

天信投资:从技术面上看,上证指数缩量下寻10日均线的支撑,沪深两市成交量维持在6388亿元。中小板指、创业板指也是缩量下跌的形态,不过涨跌家数基本持平,出现了见底的曙光,创业板指有望在1495点止跌。

宁波海顺:沪指昨日早间低开后一路震荡上探,在3136.84点遇阻后震荡回落,午后失守5日均线,最终收出一根带长上影线的中阴线,成交量4195亿元。周一,沪指虽以一根阴十字星收盘,但A股近300只个股的跌停亦是难掩市场风险,昨日在钢铁、煤炭石油、电力等板块的走弱下大盘疲软态势尽显,创业板指更是呈冲高回落之态,从成交量来看,昨日沪深两市量能合计6388亿元,较前几个交易日缩量明显,表明市场趋向谨慎,短期内大盘风险已在加大。

广州万隆 :A股在高位如此剧烈震荡,发出了三大重磅信号:首先,发出了主力调仓换股信号。其次,资金争夺战仍在暗中较劲。昨日早盘沪指急速跳水,创业板指却逆市拉升;而当沪指探底回升之际,创业板指却冲高回落至翻绿。说明权重与题材、新老资金争斗仍在继续,这也有利于结构性行情的持续延伸。最后,造成股指巨大波澜的自然是蓝筹股,而蓝筹股在当前高位出现诡异的大幅波动,正发出了主力资金做多惊现巨大分歧的信号。

中小盘股或迎超跌反弹

主持人:从盘面上看,昨日,地产、煤炭等权重板块回落,仅少数板块飘红,后市有哪些热点值得关注?

湘财证券:随着年报披露季节的到来,高分红概念股与前期滞涨的成长股有望重新成为市场热点。

巨丰投顾:短线来看,市场经过宽幅震荡后,指数产生单边暴涨和大跌的可能性正在减小,低吸并持有看好的板块个股是最好的操作方法。就机会而言,本周开始包括农垦改革、土地流转、机器人及智能制造、环保等热门题材在众多利好的刺激下将逐步迎来介入机会。

倍新咨询:后市方面,中小盘股持续大跌后有超跌反弹的要求,投资者可关注次新股、传媒、互联网等为代表的中小盘股机会。农业股也可继续关注。

2015券商策略会三大关键词:国企改革成主线

近期,券商2015年度策略会正在陆续召开,记者发现,各家券商在涉及金股推荐方面惜墨如金,更多地进行投资推荐。值得一提的是,据记者不完全统计,目前仅有东吴证券在策略会上进行了金股推荐,中信证券继去年之后,再次成为券商力荐的2015年金股。

本次总结了13家券商的策略报告,发现国企改革、券商股、一带一路成为券商策略会的三大"关键词"

国企改革成主线

"国企改革"成为各家券商策略会中涉及频率最多的关键词之一。国泰君安、光大证券、海通证券、申银万国、中信证券、招商证券、中信建投、国海证券等都提到"国企改革"。

国泰君安任泽平表示,改革是最大的红利,A股可能迎来一个大牛市。2014年作为改革元年,财税改革落地了,中央通过了一系列的改革方案,涉及财税、金融、土地、社保等。未来,这些改革方案不会束之高阁,将会逐步落地。

申银万国策略报告中指出,主题角度方面建议特别关注"十三五"相对"十二五"有变化的细分领域,推荐大型国企改革 (特别是分拆上市)、迪斯尼、新的美股映射领域等。

瑞银证券首席策略师陈李表示,国企改革已进入需要完成"顶层设计"的阶段,需要在国企改革整体指导方案完成后,才能期待国企改革对股市的利好效用。

继续看好券商股

去年底,被多家券商推荐的金股中信证券,在今年的表现没让人失望。在本轮牛市中,券商股也是最耀眼的明星,股民纷纷为券商股的涨跌疯狂。明年,依旧看好券商股的券商有华泰证券、中金公司、申银万国、海通证券、光大证券等。

华泰证券在策略报告表示,2015年是券商的大年,市场红利、制度红利和加杠杆等多重红利开启行业发展空间。在创新改革大周期下,证券公司的业务模式进入全面革新金融股大跌再引踩踏!期指升贴水3天上演131点反转,经纪新模式、投行市场化、业务规模化引领券商进入新时代。同时,券商步入加杠杆化周期,业务模式加杠杆、资本加杠杆和人力加杠杆激活券商经营活力。行业处于业务放量发展阶段,盈利持续快速增长,预计2015年行业盈利50%。在市场空间打开、业务模式创新和加杠杆周期下,行业进入高成长阶段,是市场的高弹性品种,维持推荐评级。

一带一路打开"筑梦空间"

今年,重大的区域发展战略备受市场关注。具有国际视野的一带一路成为中央经济工作会议的"重头戏"之一。对此表示看好的券商有光大证券、申银万国、招商证券、中信证券等。

光大证券分析师薛俊表示,一带一路带来的全方位基础设施和互联互通建设,将为中国未来十年奠定良好的外围环境,这将是中国对外战略和倒逼改革的新起点。

申银万国表示,国家一带一路战略不断推进,基础设施建设、互联互通是战略重点。在这样的背景下,海外工程经验丰富、在相关区域已经布局、海外业务占比高的公司有望受益更多。看好海外工程承包子行业,重点推荐中工国际、中国中铁、中国铁建、中国交建、中材国际。

值得关注的是,东吴证券近期进行了2015年金股推荐。东吴证券2015年A股投资策略报告指出,牛市已经到来,并明确推荐了明年十大金股,分别是中信证券、荣盛发展、招商银行、海油工程、富春环保、银江股份、莱美药业、双塔食品、雅本化学、宏图高科。